Molte persone compiono l’errore di iniziare ad operare sui mercati finanziari senza nessun altro obiettivo tranne quello di “fare un sacco di soldi”; sebbene perfettamente corretto, questo obiettivo da solo non può attivare il meccanismo psicologico (e fisico) che conduce al successo. Ogni volta che ci si imbatte in difficoltà o in situazioni inaspettate, il sistema nervoso si prepara automaticamente per una scelta-base del tipo: “vincere o fuggire”. A quel punto, innescati certi meccanismi biochimici, l’inazione o la sconfitta (qualunque sia la sua motivazione) portano inevitabilmente tensione e/o stress, emozioni rappresentabili da ben definiti sintomi fisici e psicologici:

* sintomi fisici

- respiro affannoso

- irritabilità, ansia

- mani sudate

- tensione muscolare

- problemi allo stomaco

* sintomi psicologici

- depressione

- frustrazione

- calo della memoria

- sensazione di malessere

- crollo dell’autostima

Questi sintomi sono spesso accompagnati da ulteriori sensazioni negative, che si traducono in un grosso dispendio di energie e nel distogliere l’attenzione dal punto cruciale, cioè dalla soluzione dei propri problemi.

La prima risposta ad una situazione di stress è difensiva: il trader/investitore pensa “non so cosa sto facendo”, ”questi mercati sono impossibili”, “sono troppo giovane (vecchio), non ho esperienza ecc.”, ”non ho una strategia precisa”, “che cosa penderanno gli altri di me?”, “sono un perdente, uno stupido ecc.”.

La seconda risposta, quella “ritardata”, è forse più pericolosa perchè impatta in modo pesantemente negativo su tutta l’operatività successiva, attraverso lo svilupparsi in modo permanente di una serie di emozioni non costruttive:

- paura (di perdere, di mancare occasioni di guadagno, di sbagliare ancora, del successo, di essere inadeguato, di perdere il controllo);

- senso di ostilità (verso il mercato, verso se stessi, verso gli altri)

- senso di colpa generalizzato

Poichè la paura, in generale, è dunque una caratteristica importante e costante che accompagna la vita professionale dell’operatore sui mercati, è essenziale che chi opera impari a convivere con essa e possibilmente a dominarla.

Il problema principale è che i comportamenti mentali che vengono normalmente utilizzati, a livello conscio o subconscio, per far fronte alla paura in condizioni di vita normale, risultano completamente inappropriati quando sono applicati ai mercati finanziari.

Vi sono almeno tre di questi comportamenti di tipo “difensivo” che vanno analizzati:

1 – il minimizzare la propria paura

2 – la protezione dell’immagine di se’

3 – la protezione del proprio spazio personale

In tutte le situazioni (quali appunto le operazioni in perdita) nelle quali le proprie aspettative non si realizzano, emerge una sensazione di paura che viene seguita da una risposta indotta: chi (caso 1) di solito cerca di minimizzare la paura, la sentirà in modo molto acuto; chi cerca di proteggere la propria immagine (caso 2) reagirà alla paura proiettando ostilità; chi, infine, cerca di proteggere il proprio spazio personale (caso 3) reagirà con la rabbia.

Quello che appare chiaro al di là dei singoli casi è che gli abiti mentali che di solito vengono sviluppati per convivere con la paura o vincerla spingono, nel caso dei mercati, in direzione contraria a quella di una operatività di successo. Questo accade poichè questi processi sono incompatibili con i mercati finanziari in quanto non affrontano il problema centrale, che è quello di imparare dagli errori e dalla propria esperienza per creare una strategia ed una tattica operative confacenti a tutta una serie di vincoli, tra i quali quelli relativi alle proprie caratteristiche psicologiche.

Quello che in sostanza bisogna avere ben presente è che la paura di sbagliare (= perdita) è il più grosso nemico dell’operatore; riuscire ad accettare la perdita, e metabolizzarla come parte fisiologica ed essenziale nel processo della creazione del risultato operativo finale (= utile), sono le più difficili ma importanti lezioni che bisogna imparare. Non esiste rendimento senza rischio: e non esiste rischio senza capacità di gestione finanziaria e psicologica della perdita.

Uno degli specchi più nitidi di quanto appena detto è l’evoluzione del momento nel mercato dei prodotti finanziari, dove sta prendendo il sopravvento tra gli investitori la moda dei prodotti “ABSOLUTE RETURN” e “UNCONSTRAINDED”. I primi sono prodotti che di fatto demandano al gestore del fondo la decisione sul che cosa fare, cosa comperare, cosa vendere e quando. L’acquirente del prodotto Absolute Return, di fatto, si spossessa – sicuramente anche per la paura di sbagliare radicata da quindici anni di crisi e bolle – di qualunque processo decisionale in rapporto ai mercati, al culmine di un percorso probabilmente tormentato di autodafé decisionale e di acquisizione virale della consapevolezza della propria inadeguatezza di fronte a mercati “incomprensibili” (vedi sopra).

Diverso è il discorso dei fondi Unconstrained, il cui proliferare si basa sulla presa d’atto che i tassi sono ai minimi storici per cui, pensa l’investitore, solo una strategia che può andare a duration negativa (giocando quindi su un rialzo brusco e/o strutturale dei tassi) può creare valore. Può essere un’ipotesi di lavoro, anche se solo a posteriori si potrà verificare effettivamente tra i vari gestori “chi” e “come” avrà agito, quando (quando?) arriverà una fase di rialzo dei tassi. Se la curva dei tassi diventasse completamente piatta, con il 10 anni che arrivasse a rendere come o poco più del tasso di sconto? Nulla è impossibile. Fino a che la curva dei tassi resterà così, la duration negativa servirà a poco, anzi sarà una tentazione onerosa.

Quasi qualunque strategia, per quanto brillantemente concepita, può trovare il suo personale bear market che ne mette in dubbio la validità e la porta in zona di crisi: vedi trading automatizzato nel 1987, fondo LTCM nel 1998, hedge funds e strategie a leva nel 2008. Qualunque strategia non può prescindere dalla profittabilità delle singole parti con cui è concepita e non può creare convenienza, se le sue singole parti ne hanno poco o per nulla. Non esistono maghi sui mercati.

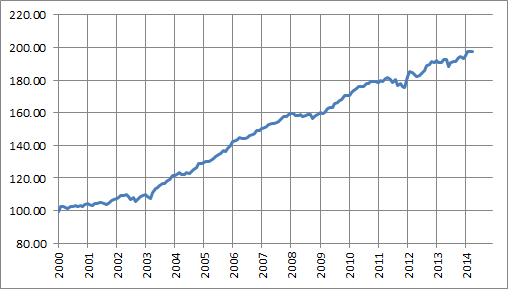

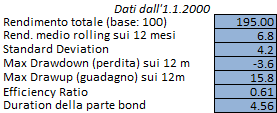

la realtà è che la selling machine finanziaria e i mercati sono due cose diverse e che i mercati, nel loro piccolo, sono perfette macchine per deludere: quando sembra di averli capiti, cambiano pelle. Per questo motivo le strategie attive non sono necessariamente migliori delle strategie passive. A questo proposito viene proposto di seguito, come spunto di confronto tra performance e volatilità (cioè “efficienza”), il grafico del rendimento (base 100, con reinvestimento delle cedole) di un “portafoglio bilanciato ideale” espresso in EUR, investito al 15% sulla borsa tedesca (DAX), al 15% in oro (espresso in USD ma valutato in EUR), al 40% in BTP decennali, al 20% in Bund decennali e al 10% in cash (es.: CTZ). Gli strumenti non sono “i” migliori, anzi sono ampiamente perfettibili: sono soltanto funzionali al concetto. Nessuna variazione, nessun rebalancing, nessuna copertura di cambio e nessuna commissione di intermediazione o gestione. Per evitare distorsioni, le performances non sono capitalizzate (sarebbero molto più enfatizzate) ma espresse sotto forma di variazione percentuale. Rimando al post “Come si seleziona un fondo di investimento” per ulteriori riflessioni.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.