Clicca sui grafici per ingrandirli

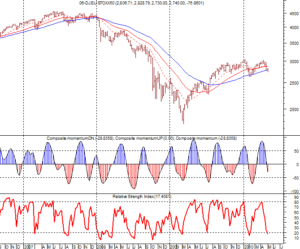

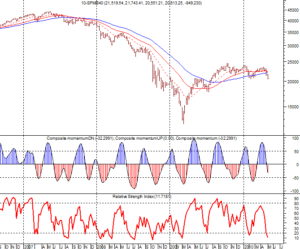

Il grafico settimanale dell’indice europeo evidenzia come il ritmo ciclico dell’oscillatore di momentum ben si adatti a questa lunga sequenza di alti e bassi, specie se e quando rafforzato da ipercomperati e ipervenduti dell’RSI veloce: ultima giuntura di vendita proprio ad Aprile, in area 3000 con l’RSI a 80; e giuntura di acquisto probabilmente imminente, con l’RSI sotto il 20 e l’oscillatore che di questo passo scenderà sotto il -50 entro le prossime due settimane. Dico “probabilmente” perché il proverbio milanese citato all’inizio ben si sposa, in questo caso, con un proverbio anglosassone, “Sell in May and go away”: letteralmente, “vendi in Maggio e vattene lontano (si suppone: lontano dalle borse, meglio se in vacanza)”. Questo vecchio luogo comune borsistico – che fa il pari con il “rally di Natale”, la “regola di Gennaio” e altre amenità – nasconde in realtà una base che, piu’ che dal cosiddetto buon senso, prende lo spunto e trova conferma dalla statistica. Difatti, dividendo semplicemente l’anno in due tranches di sei mesi ciascuna, si può notare come il periodo Aprile-Settembre sia di gran lunga quello meno redditizio in borsa, specie per una strategia “buy & hold”, mentre quello Ottobre-Marzo è nettamente il migliore (in particolare, i tre mesi Novembre-Dicembre-Gennaio). Chiaramente, questa è una media: pertanto, come ogni buona statistica, ha le sue eccezioni: il 2007-2008 e il 2008-2009 hanno visto ad esempio un pessimo periodo Ottobre-Marzo, mentre il 2009 un’ottima fase Aprile-Ottobre. Ma se a questa statistica ne aggiungiamo un’altra il quadro si arricchisce di spunti, in quanto anche l’analisi ciclica indica i prossimi mesi come particolarmente volatili e poco lineari. Difatti, gli anni che finiscono in zero e gli anni di ritmo ciclico 4 (tornando indietro dal 2010: 2006, 2002, 2000, 1998, 1994, 1990 ecc.) hanno registrato nel 100% dei casi la loro fase piu’ complessa proprio tra Aprile e l’inizio dell’autunno. Nello specifico, in oltre il 90% dei casi esaminati si sono verificate una o piu’ correzioni significative tra il secondo e il terzo trimestre. Ricordo i grossi cali estivi dell’86 (specie in Europa), del ’90, del ’98, del 2000, del 2002 ma anche la correzione del maggio-giugno 2006. Dal punto di vista statistico, pertanto, sono elevate le probabilità di una continuazione, anzi di una accentuazione, della tendenza irregolare che ha caratterizzato le borse – specie quelle europee – da molti mesi. Inoltre, diversi elementi tecnici e statistici indicano una concentrazione temporale della problematicità tra luglio e-settembre. Mercati da trading, insomma. Più volte ho scritto da queste stesse pagine che la regola-chiave di un Bull Market, per quanto anomalo, contraddittorio e pieno di trappole come questo, è di provare a sfruttare le correzioni (specie quelle principali) per acquistare o incrementare, specie sui mercati e settori più forti. Insomma, una operatività di tipo stocastico che impone di non “innamorarsi” delle proprie posizioni ma piuttosto di intervenire chirurgicamente al presentarsi di determinate condizioni tecniche. In questo senso, ottimo indicatore di eccesso al ribasso è una sequenza di 4 o più settimane consecutive di segno negativo: ne possiamo contare quattro sull’ES50, sull’Italia siamo alla quinta, sulle borse USA appena alla seconda – ma qui, essendo i mercati americani i piu’ forti, potrebbero bastarne tre. Da qui in avanti, ulteriori cali dovrebbero essere visti come zone di intervento, almeno fino a quando S&P e Dax resteranno in trend rialzista sui rispettivi spread con i bonds a breve In Usd e Euro, quindi con le borse sovraperformanti sulle obbligazioni. A livello di operatività tattica, una discesa fino a 1140-1120 dell’S&P500 e fino a 5800 del Dax non dovrebbe certo scandalizzare: l’ES50 presenta in questo caso un’area di entrata interessante nella fascia di supporto 2700-2600. Proprio per la sua natura di operazione a breve termine su un mercato non certo tra i più forti, del resto, un eventuale intervento in acquisto dovrebbe comunque essere scaglionato in almeno due tranches e magari opportunamente protetto da uno stop loss prudenziale stretto.

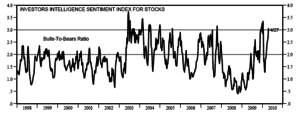

Se c’è un elemento che mi lascia poco tranquillo è il grafico qui sopra, il Bull/Bear ratio americano (clicca per ingrandire), che mostrava a fine Aprile una compiacenza assolutamente preoccupante e che – pur se sicuramente in calo nelle ultime sedute – è lontano da livelli di acquisto. Mantengo comunque, di fondo, l’impostazione dell’update del 19 Aprile, dove i miei modelli avevano segnalato un “take profit”: probabile che il calo si esaurisca nelle prossime due settimane e dia vita a un rally o comunque a una stabilizzazione fino a fine giugno-inizio luglio. Se i modelli forniranno un segnale di acquisto interessante, pubblicherò un nuovo update.

Euro/Usd – Area di arrivo 1.28-1.25 (chiusura delle posizioni short): ma trend saldamente a favore Usd

Oro – Mantenere con stop STRATEGICO a 1110 Usd

Bonds – Duration indicata dal modello: 3.01 per l’Euro e 1.22 per il Usd

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.