A Detroit (USA) il comune offre incentivi sorprendenti a chi vuole andare a vivere là: regala case. Ricavo questa e altre interessanti informazioni su un mercato – quello immobiliare americano – a me praticamente sconosciuto, indici a parte, dall’ultima nota di Alessandro Fugnoli, Il destino dei bond (pdf). Lo spunto mi serve per fare un rapido panorama di ciò che – ovviamente a mio giudizio – è in questo momento caro, di ciò che è opportunità e infine di ciò che è in bolla.

Sono cari (ancora) i bonds, per quanto sia condivisibile quanto Fugnoli sostiene, e cioè che i tassi a breve produrranno ritorni negativi in termini reali (cioè depurati dall’inflazione) per un periodo di tempo ancora da definire, ma probabilmente non breve. Tuttavia, non è ancora stato raggiunto – secondo me – quel punto di “breakeven” in cui i ritorni cedolari compensano le perdite potenziali di prezzo. Per usare come comune denominatore d’esempio il BTP decennale italiano, credo che fino a che non si vedrà uno yield del 5-5,5% i rimbalzi saranno da vendere, a meno di un cambiamento di scenario globale davvero radicale.

Sono carissimi i bonds a breve USA. Forse lo short del decennio. Rendimento vicino a zero, upside zero, downside enorme.

Comincia a essere caro l’argento, ai massimi storici sia come prezzo, sia nel suo rapporto con l’oro.

Non sono care le commodities agricole. Lo short mondiale di terra coltivabile – e soprattutto il rapporto fra costi e ricavi (a questi prezzi) – pone di fatto quest’area tra i bull market generazionali con una validazione logica più forte. In questo senso, la correzione delle ultime settimane, peraltro ancora in atto e magari da lasciar correre ancora un po’, è opportunità e non rischio.

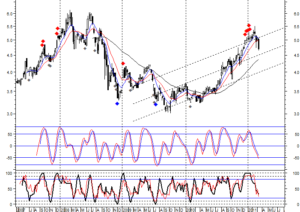

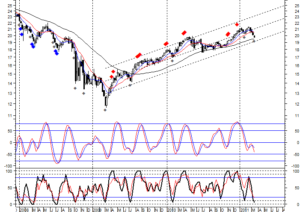

Non sono care le borse. Gli scossoni di queste ultime settimane stanno portando a un bel rientro degli eccessi e a chiarissime giunture di acquisto, che si rafforzerebbero e diventerebbero ancora più evidenti in caso di un altro paio di chiusure settimanali negative. Faccio vedere – per tutti – il grafico dell’ETF MSCI World, che è a pochi punti percentuali dal doppio supporto rappresentato dalla media e dalla parte bassa del canale di standard deviation, con l’indicatore in basso già in zona di acquisto.

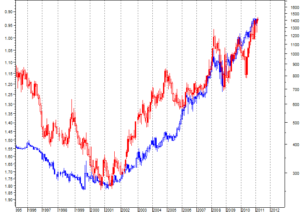

Ho invece la sensazione che ci sia una Tripla Grande Bolla che riguarda tre assets, che in qualche modo appaiono correlati fra loro: parlo di Oro, Franco Svizzero e mercato immobiliare svizzero di range medio/alto. Questi sono – fra l’altro – i tre asset che negli ultimi 10-12 anni si sono dimostrati i bull markets più strutturati e solidi, ciascuno con le sue volatilità. Il nesso è secondo me chiaro: a parte la banalità da bar che tutti e tre sono percepiti come “beni rifugio”, la verità più profonda è che tutti e tre sono beneficiari diretti o indiretti di una costante riduzione dei rendimenti reali (discorso collegato con quello fatto prima sui bonds). Di questi tre assets, due sono in grado di monitorarli attraverso i modelli. L’Oro – in USD – ha un primo sostegno importante a 1370, un secondo assolutamente decisivo a 1310. Il Franco Svizzero è in uptrend fino a che non torneranno contemporaneamente al rialzo i trend mensili e trimestrali di USD/CHF e EUR/CHF. Probabilmente Oro e Franco faranno il top molto vicini fra loro.

Il mercato immobiliare svizzero l’ho vissuto personalmente – anche se marginalmente – e posso testimoniare che in alcune aree, particolarmente il Lago di Ginevra, il quadrangolo Lucerna-Basilea-Zurigo-Berna, l’Engadina di St. Moritz, ma anche alcuni punti del Ticino, i prezzi rasentano la follia pura: a St. Moritz si sono raggiunti i 47’000 EUR/metro quadro. Follia accompagnata da quello stato paranirvanico di compiacenza e condiscendenza che sempre si unisce alla fase pre-scoppio delle bolle (ricordate il Giappone ’89? la tecnologia 2000? i CDS 2007? ecco, una cosa del genere). La Svizzera ha già vissuto lo scoppio di una bolla immobiliare negli anni ’80. Evidentemente, se ne sono dimenticati. Oppure pensano che, trainati dai mutui a 99 anni e dai tassi decennali sotto il 3%, “this time is different!”. Altro trade del decennio: metter su un’agenzia immobiliare in Svizzera, fare un bello studio scientifico sui prezzi e provare a convincere i proprietari di seconde e terze case nelle zone ad allarme rosso che è meglio (per loro) vendere…

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.