Sull’oro tutti dicono qualcosa: il capo della FED Ben Bernanke ha candidamente ammesso di “non comprendere appieno i movimenti di prezzo dell’oro”, simpatico eufemismo per dire che la FED non riesce a controllarne il prezzo; Warren Buffett ha detto, tra l’altro con un timing eccezionale, che gli preferisce asset reali come la borsa e da un punto di vista logico e di lunghissimo termine non gli si può dare torto. Buffett, detto per inciso, sta silenziosamente mettendo in guardia su debiti e bonds da oltre un anno.

Personalmente, sono diventato rialzista sull’oro più o meno quando lo avevano venduto le banche centrali e lo sono rimasto per oltre un decennio, pubblicando in diverse sedi tra il 2001 e il 2011 articoli che non facevano che prendere atto di una situazione che era sotto gli occhi di chiunque la volesse vedere.

2003 12 – il Bull Market dell’oro

2009 02 – Il rialzo dell’oro deve ancora iniziare

Nel post di Febbraio “Il Cigno Nero – Terremoti e mercati finanziari” era stato sottolineato come sull’oro un “evento sismico” mancasse da molti anni, come del resto (manca ancora) sui bonds.

Ma ho sempre premesso che non credo nella capacità previsiva di nessuno, su nessun mercato, e che dal punto di vista pratico sono molto più un seguace dei segnali dei miei modelli che non un seguace delle mie stesse idee.

Definito quindi che il “senno del poi” è una scienza esatta particolarmente praticata nei bar e che gli accadimenti dell’oggi, apparentemente incomprensibili e sconnessi, sono gli stessi fatti che un domani – fra alcuni mesi, una volta dipanati – ci serviranno per ricostruire il percorso degli eventi e poter, magari, affermare pubblicamente: “era tutto chiaro, era tutto leggibile”, proviamo a giocare a ritroso con questa scienza esatta e a vedere quale scenario futuro potrebbe giustificare o, meglio, “contenere” la realtà attuale.

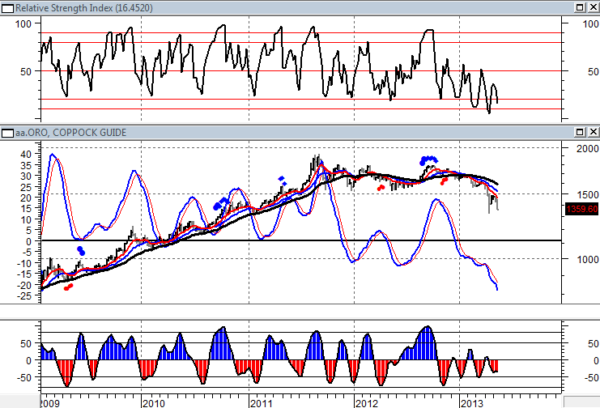

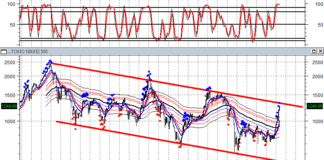

Il metallo giallo è passato dal massimo storico di 1921 (registrato nel Settembre 2011 in contemporanea al primo apice della crisi dei debiti pubblici), ad un massimo relativo secondario di 1796 nell’Ottobre 2012, fino a crollare sotto i 1400 in queste ultime settimane, con un minimo intraday di 1321: un calo del 30%.

Questo movimento ha fatto sorgere in molti la convinzione che lo spettacolare Bull Market secolare dell’oro – che dal 2001 fino al 2012 aveva sempre fatto registrare chiusure d’anno positive, moltiplicando di oltre sette volte il proprio valore – sia al tramonto e che l’oro sia destinato a tornare in quella specie di limbo degli investimenti marginali in cui era stato progressivamente relegato tra gli ’80 e il 2000.

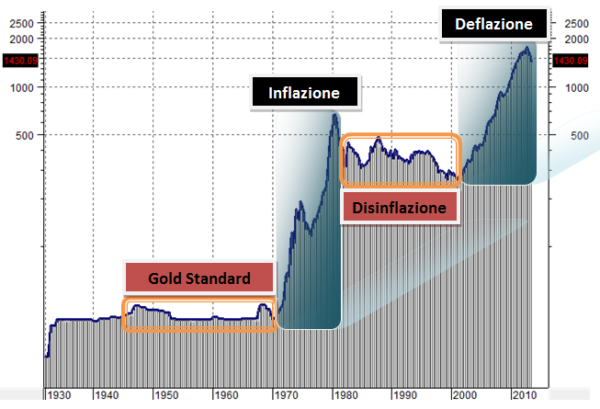

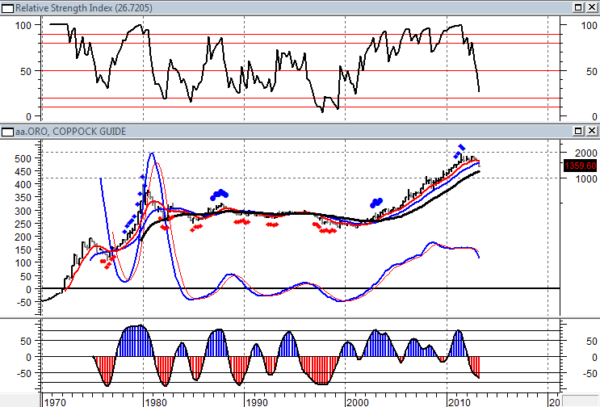

Con la fine degli accordi di Bretton Woods (1971), di fatto il valore del dollaro venne sganciato da quello dell’oro. La conseguenza, unita a una serie di concause (crisi petrolifera in primis), fu che il valore dell’oro passò da 40 a circa 800 in meno di dieci anni: con – nota bene – una pausa intermedia di due anni (1975 e 1976) che portò a un calo di oltre il 40%, prima dell’ultima grande salita. L’apice dell’oro coincise con l’apice della stagflazione USA e con un minimo secolare dei bonds, i cui rendimenti negli USA dal 1981 fino ad oggi (32 anni!) hanno avuto una tendenza costante alla discesa.

Il ventennio 1981-2001 fu caratterizzato da tassi reali positivi e da recessioni relativamente brevi e sempre controllate dalle politiche monetarie delle banche centrali. Il risultato fu uno dei più spettacolari bull market secolari delle azioni. In questa fase, l’oro cessò progressivamente di essere valutato come strumento finanziario interessante, fino al minimo relativo secolare del 2001 (253), raggiunto in corrispondenza non casuale con la deliberata vendita sul mercato di oro da parte di molte banche centrali, convinte che l’oro non avesse alcuna possibilità di rivalutazione e che quindi le riserve auree fossero sostanzialmente un peso.

Le banche centrali, di fatto, agirono nella convinzione che la disinflazione creata attraverso le politiche monetarie fosse di fatto un fenomeno sano e perpetuabile. Gli anni dal 2001 ad oggi hanno dimostrato che quella fu una valutazione errata, anche a causa delle dimensioni macroscopiche raggiunte dai debiti pubblici e dagli strumenti finanziari, in relazione alle economie reali.

Il punto chiave è: cosa ha portato l’oro a salire in due fasi radicalmente diverse, quella di stagflazione (= inflazione + rallentamento) 1971-1981 e quella di deflazione dal 2001 ad oggi? A mio avviso due fattori:

– la tendenza verso tassi reali (cioè tassi di interesse depurati dal tasso di inflazione) negativi, comune anche se con modalità radicalmente diverse ai due periodi;

– il ruolo di “valvola di depressurizzazione” che l’oro assume, per una semplice dinamica di flusso, nelle fasi di crisi finanziaria sistemica.

L’oro, di fatto, per il sistema finanziario non è una commodity come il rame o il petrolio: è una valuta. Il suo valore si apprezza quando di fatto diminuisce la percezione di valore e di stabilità delle altre principali valute, il che può accadere sia in fasi di inflazione che di deflazione. Non dobbiamo mai dimenticare che il mondo si basa integralmente su un sitema di “fiat currency”, cioè di reciproca accettazione del valore di moneta – cartacea o virtuale – che non ha altro parametro di valutazione se non il valore delle altre stesse monete e dei beni che può acquistare, senza avere alcun “asset back” reale. Ovviamente, questo permette a una banca centrale, in linea del tutto teorica, di produrre (stampare) moneta a oltranza. In questo senso, l’oro non è particolarmente amato dalle banche centrali, specialmente quando sale, in quanto la salita dell’oro è l’espressione dei mercati di una sostanziale, implicita sfiducia nei confronti delle banche centrali stesse e del sistema valutario.

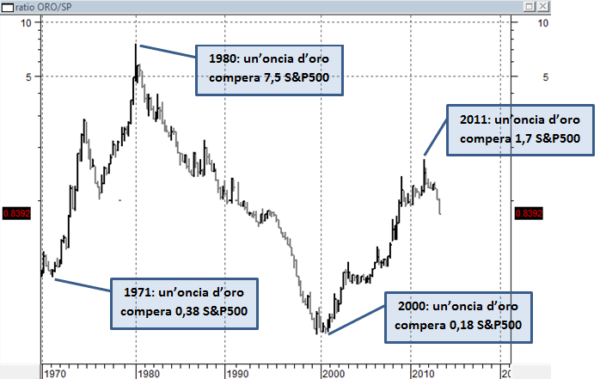

L’oro è la valvola di depressurizzazione delle tensioni endogene del sistema finanziario: più ci sono tensioni, più l’oro sale. Negli anni ’70 furono le tensioni inflazionistiche, dal 2000 al 2012 quelle deflazionistiche e della crisi del debito. Il messaggero ha parlato molto chiaro: è stato poco ascoltato, semmai. La sua salita, non tanto e non solo in termini assoluti, quanto in rapporto alle altre classi di asset, è stata negli ultimi decenni uno dei più straordinari ed efficaci segnalatori di “risk on/off” sistemico. La prova di ciò è la semplice osservazione dello spread tra l’oro e il più importante indice mondiale, lo S&P500 USA. Quando questo spread sale, come avvenne negli anni ’70 e dal 2000 al 2012, il segnale è di “risk off”: il sistema arriva talmente in pressione al suo interno, che è costretto a utilizzare l’oro (e quindi a farne salire il prezzo) come assicurazione sistemica. Il contrario avviene nelle fasi di discesa dell’oro contro lo S&P, quando i mercati considerano l’oro come una “assicurazione” non necessaria.

Da diversi mesi, il messaggio dei mercati è di “risk on” e lo spread continua a scendere, con una tendenza particolarmente accentuata da inizio anno. Il problema non è se i mercati abbiano ragione o no, in quanto – essendo l’unica fonte di determinazione del prezzo degli asset – ce l’hanno comunque a prescindere. Il problema è se la situazione attuale rappresenti il “kick-off” di un nuovo trend secolare, come quello 1980-2000. Sulla base di quanto detto fino ad ora, una delle due premesse per nuovi rialzi dell’oro (i tassi reali negativi) è ancora ben presente: manca la seconda, la miccia di innesco, che è la percezione nei mercati di un rischio sistemico. L’ipotesi più accreditabile, alla luce del contesto generale, è che questa percezione di rischio resterà assente nei mercati ancora per alcuni mesi, in particolare fino a quando non torneranno a salire in modo sistematico i rendimenti dei tassi a lungo dei bonds e le banche centrali non avranno allentato il Quantitative Easing. Fino ad allora, difficile che l’oro abbia rialzi che vadano oltre i rimbalzi tecnici: più facile che scenda, visto che non rende niente e che i mercati sono affamati di rendimento.

Ma i grandi rialzi dell’oro – come del resto quelli di qualunque altro asset: Apple 2012, Internet 2000, petrolio 2008 – finiscono in fasi maniacali (“There’s no fever like gold’s fever”…) e nella compiacenza generale: “non può che salire”, si dice. E ci si affanna a spiegare il perché.

Personalmente, tuttavia, non potrei dire di aver visto alcun cenno di mania speculativa o di compiacenza nei confronti dell’oro, nemmeno quando era a 1900 USD: dopo dieci anni di rialzi di oltre il 30% di media, erano pochissimi gli investitori che lo avevano in percentuali poco più che amatoriali nei loro portafogli e ancora meno i professionisti che lo avevano mai suggerito – in quei dieci anni – ai loro clienti. Vedremo come andrà a finire: i mercati salgono dalle scale ma scendono dalla tromba delle scale e acquistare qualcosa che è nel pieno di una discesa è come cercare di afferrare al volo un coltello che cade. Si rischia di farsi male: meno spettacolare, ma più concreto, aspettare che sia arrivato a terra. La pazienza sui mercati è una virtù. (N.B.: l’oro, sia in USD che in EUR, è uscito dai Portafogli Modello di www.cicliemercati.it dall’autunno 2012)

Francesco Caruso – Rimini, 23 Maggio ore 14.30-16 – Sala del Tempio 1 – BULL MARKET GENERAZIONALE O BOLLA GENERAZIONALE? Mercati e investitori alla prova del più grande esperimento globale di sempre: conseguenze probabili e inattese.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.