Questo post ha l’unico scopo di cercare di sensibilizzare il lettore su un punto focale nel percorso di comprensione dei mercati, e cioè come l’investitore sia – in ultima analisi e a ben guardare – di gran lunga il peggior nemico di sé stesso e come sia la sua stessa azione, guidata per lo più dall’oscillare tra i due poli di sentimento del mercato, Avidità e Paura, a trasformare i mercati in ciò che appaiono essere: perfette “macchine per deludere”. I mercati, in effetti, sono una limpida espressione della matematica, in quanto da un lato raffigurano la realtà in numeri, dall’altro trasformano i numeri in realtà concreta.

L’analisi di lungo periodo indica che esiste un “rendimento medio” che i mercati sono pronti a generare senza particolari volatilità o rischi, per un investitore che ne comprenda appieno le dinamiche senza volerli “battere” attraverso il timing e che quindi si muova tra le principali classi di asset guidato dal concetto di convenienza come vero motore dei mercati. Questo rendimento è di circa il 6-8% annuo: a volte di meno, a volte di più (dipende ovviamente da molti fattori, tra cui l’inflazione) ma nel tempo si aggira sempre su quei livelli.

Il problema è che un rendimento di questo tipo può essere visualizzato come una retta, intorno alla quale si muove una sinusoidale rappresentata dai movimenti ciclici dei mercati e dei rendimenti e resa ancora più larga nelle sue oscillazioni dalla psicologia degli investitori. Proporre un “rendimento medio del 6-8% con bassa volatilità” alla platea degli investitori dopo il 2008 o dopo le Torri Gemelle, avrebbe significato sfondare porte spalancate. Ma proporlo sul top del 2000, su quello del 2007 o anche a un investitore americano o giapponese adesso, significherebbe ricevere molte delle stesse porte in faccia. Il meccanismo è lo stesso, il risultato di mercato anche: ma la percezione del’investitore è spesso completamente diversa, non poche volte fuori tempo.

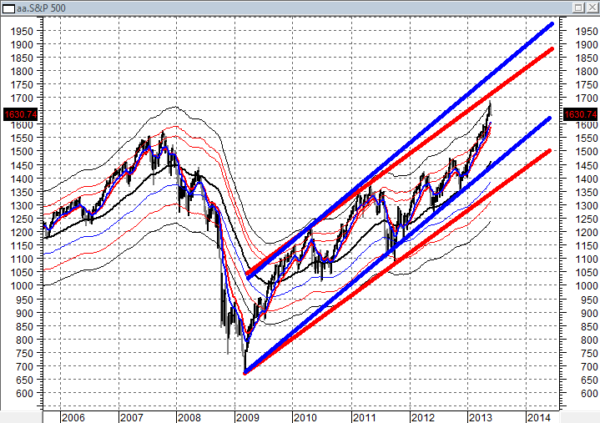

La storia dei mercati, anche recentissima, è piena di esempi che possono illustrare questa incongruenza: il BTP al 7% di rendimento era kryptonite, mentre sotto il 4% era oro; oppure lo S&P, che nel 2009 a 666 sembrava destinato ad avvitarsi ed era guardato a dir poco con paura, mentre mille punti e quattro anni dopo è l’asset migliore della terra. Ma l’elenco sarebbe lunghissimo.

Tutti i grandi movimenti vengono prima combattuti e poi, alla fine, giustificati: spesso proprio quando i prezzi iniziano a perdere i legami con la realtà e rappresentano, in effetti, né più né meno che eccessi, o di convenienza (minimi) o di rischio (massimi).

Il motivo è che l’essere umano tende ad avere la necessità interiore di razionalizzare i suoi stessi istinti selvaggi (che riguardo al denaro sono paura e avidità) e quindi ad autogiustificare comportamenti che, altrimenti, non avrebbero giustificazione razionale.

Lo spunto per questa riflessione mi è venuto casualmente da un post di Yahoo:

In questo post, forse non rendendosi conto del possibile autodafé a cui va incontro, il soggetto che parla dice: “Le quattro parole più pericolose nell’investire forse sono: questa volta è diverso. Ma questa volta E’ diverso.”

Il “questa volta è diverso”, per sua natura, ogni volta sembra effettivamente diverso. Questa frase ha una storia molto lunga sui mercati. E’ un indicatore di lungo termine che fornisce segnali rari ma praticamente infallibili, sia che arrivi su un massimo o su un minimo. Non ha alcuna importanza se “questa” volta sia realmente “diverso” o no: quello che conta è che è ufficialmente iniziata, nelle ultime settimane e relativamente alla borsa USA, la classica processione di “excusationes non petitae, accusationes manifestae” (giustificazioni non richieste, accuse manifeste), o “ritrattazioni tardive”, tipica dell’ingresso di un grande movimento nella sua fase finale, sia essa quella di tipo picco iperspeculativo stile Giappone 1989 o NASDAQ 2000, o quella di tipo distributivo stile 2007. Fasi che, sia ben chiaro, non rappresentano eventi ma processi e per questo possono andare avanti per molti, molti mesi: ma che sono TUTTE invariabilmente caratterizzate da un’affannosa ricerca della spiegazione razionale dell’inspiegabile e della negazione del “normale” come probabile output.

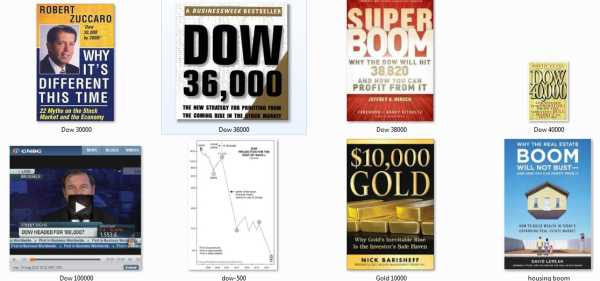

La volontà di razionalizzazione porta poi, quasi invariabilmente nel momento sbagliato, a credere alla perpetuazione di certi schemi e a un “new normal” che poi, alla fine, non si rivela né “new”, né “normal”. Il corollario più eclatante è rappresentato dalle previsioni-choc. Di seguito un collage che è un “fior da fiore”: si va, in crescendo, da Dow 30’000 a Dow 40’000 (tutti pubblicati con perfetto timing intorno ai top del 2000 e del 2007), a una recente intervista che parla di Dow 100’000, per poi andare con Prechter e la sua interpretazione iperdogmatica della Elliott Wave giu’ a Dow 500 (!!!), proseguire con l’oro a 10’000 e con la perla finale di un libro pubblicato esattamente sul top del mercato immobiliare americano, dal titolo (tradotto) “Perché il boom del mercato immobiliare non si sgonfierà”. Se non fossero tutti veri veri, sarebbe difficile da credere che sia possibile.

La volontà di razionalizzazione porta poi, quasi invariabilmente nel momento sbagliato, a credere alla perpetuazione di certi schemi e a un “new normal” che poi, alla fine, non si rivela né “new”, né “normal”. Il corollario più eclatante è rappresentato dalle previsioni-choc. Di seguito un collage che è un “fior da fiore”: si va, in crescendo, da Dow 30’000 a Dow 40’000 (tutti pubblicati con perfetto timing intorno ai top del 2000 e del 2007), a una recente intervista che parla di Dow 100’000, per poi andare con Prechter e la sua interpretazione iperdogmatica della Elliott Wave giu’ a Dow 500 (!!!), proseguire con l’oro a 10’000 e con la perla finale di un libro pubblicato esattamente sul top del mercato immobiliare americano, dal titolo (tradotto) “Perché il boom del mercato immobiliare non si sgonfierà”. Se non fossero tutti veri veri, sarebbe difficile da credere che sia possibile.

Spesso questi libri non fanno altro che assecondare un “mood” che è già ben radicato nel mercato, il quale aspetta solo che qualcuno lo razionalizzi e lo espliciti perché è effettivamente ciò che il mercato (inteso come insieme di individui) vuole. Il solo problema nel determinare un top (o un bottom) dal punto di vista psicologico consiste quindi nel capire quando arriva la capitolazione, cioè la razionalizzazione della caduta dei legami con la realtà e la rassegnazione alla ipotetica perpetuazione del trend. Molto spesso questa capitolazione arriva in modo diverso sui massimi, che sono processi, rispetto ai minimi, che sono eventi (quindi più convulsi). Nel caso dei massimi, sono frequenti sugli asset fasi finali di salita parabolica oppure fasi di distribuzione molto lunghe, caratterizzate non dalla crescente percezione di rischio, ma dalla crescente convinzione (supportata dalla pseudorazionalizzazione appena descritta) di una semiperpetuazione – e quindi di un teorico crollo del rischio – nel mantenere una determinata posizione.

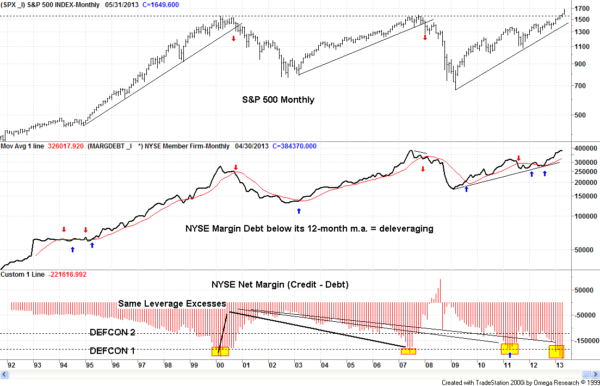

Esistono comunque molte sfumature a questo discorso e il caso attuale è talmente “sui generis” che non può essere trattato in questa sede. Va comunque notato che, quando al normale innesco psicologico di euforia-compiacenza che si sta creando su alcuni mercati azionari si unisce una situazione “once-in-a-lifetime” di appoggio esplicito delle banche centrali (con, tra l’altro, rischi correlati di non chiara percezione immediata, come esplicitato dal sempre bravissimo Alessandro Fugnoli nella sua ultima lettera che mi permetto di citare, Il Visconte Takahashi), facilità di accesso alla leva finanziaria e di infimo costo della stessa, la situazione diventa veramente interessante. Il grafico che segue, che mostra che la leva sul mercato USA ha raggiunto i massimi di sempre, ne è conferma: siamo in territori inesplorati, bisogna prenderne atto.

L’investitore, quindi, è di fronte al dilemma di sempre, declinato nelle modalità dettate dal QE globale: seguire un rialzo che su certi mercati è già molto datato sperando che “questa volta sia diverso” o che il rialzo si trasformi in bolla per poterla cavalcare, oppure puntare sui cavalli che finora sono stati i più deboli (nel caso attuale: BRIC e EMG) sperando che l’effetto-traino del cavallo-lepre (gli USA) sortisca l’effetto sperato, o infine aspettare la correzione (la quale, quando arriverà, farà come sempre del suo meglio per sembrare non una correzione ma un’inversione, quindi non un’opportunità ma un rischio). O anche, sul reddito fisso: posizionarsi su scadenze lunghissime e con rischi di credito molto alti per avere un minimo di rendimento, oppure stare “short and safe” ma beccarsi rendimento zero o poco più. Nessuno a priori sa qual è la scelta giusta e sui mercati vale come a poker: mai contare i propri soldi fino a che si è seduti al tavolo.

Personalmente credo che quando i mercati sembrano regalare qualcosa che è in eccesso rispetto alla media, tendono a riprenderselo e spesso in malo modo. In presenza di importanti rendimenti in eccesso come, ad esempio, sulla Biotecnologia o su Fiat (per citare due indicazioni esplicite degli ultimi mesi di cicliemercati.it), il portare gradualmente e almeno in parte a casa i guadagni senza la solita, deleteria ricerca dei massimi non è segno di “negativismo” (sentimento soggettivo e in quanto tale avverso ai concetti di efficienza e convenienza), ma sempre e soltanto cosa di cui mai ci si dovrà pentire.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.