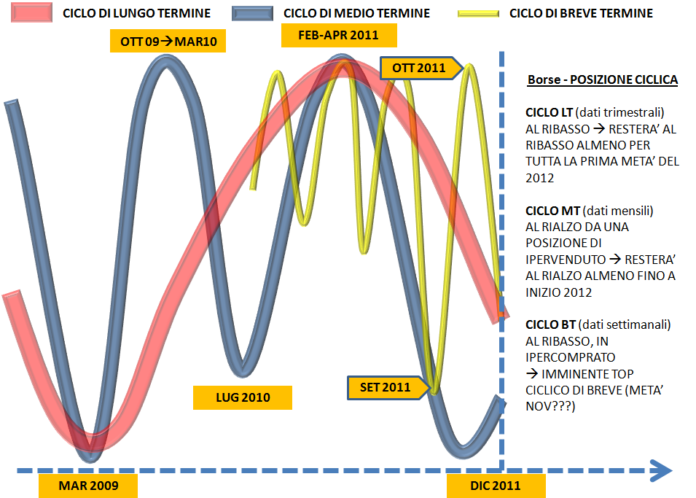

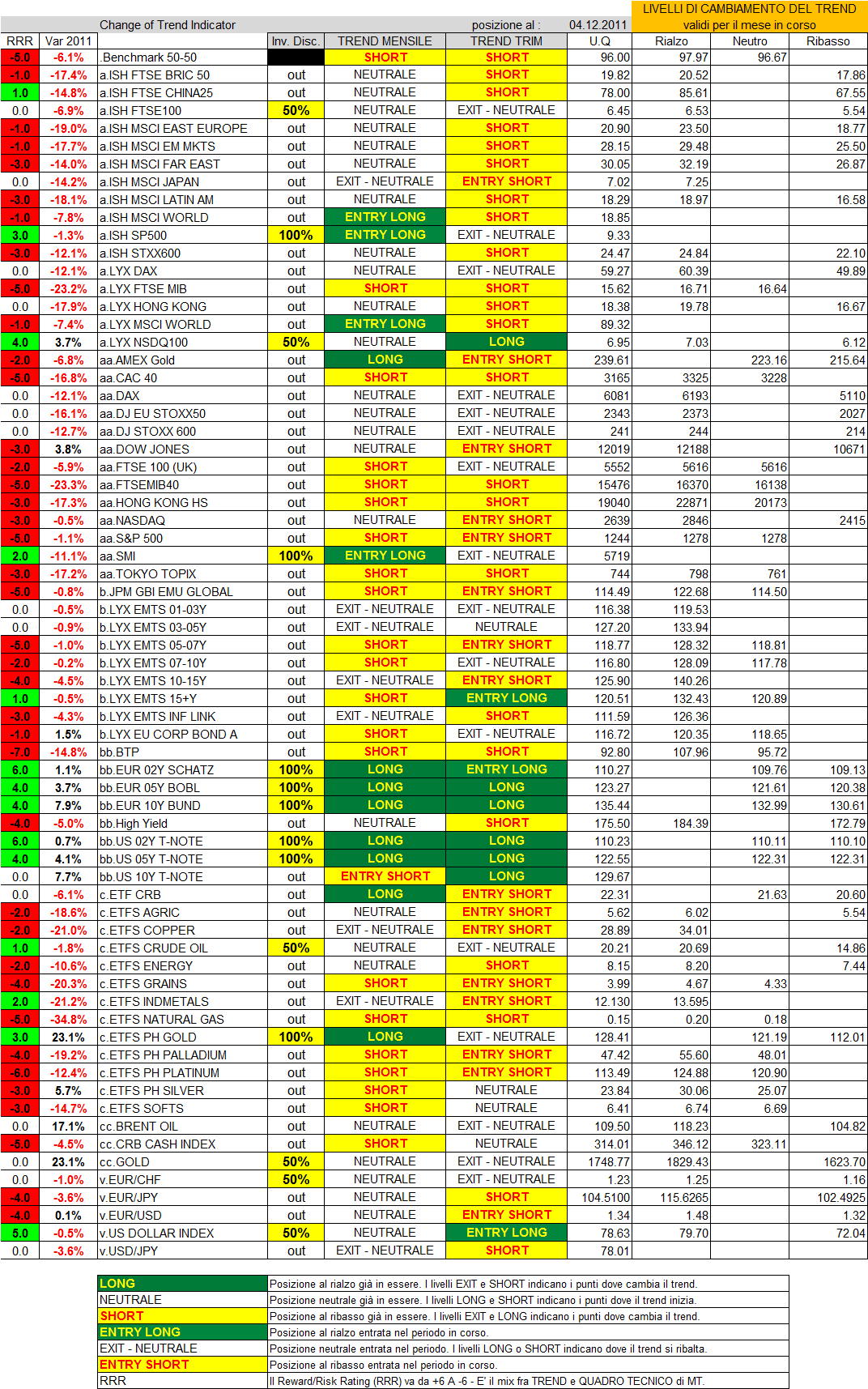

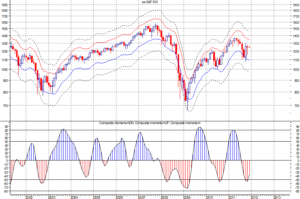

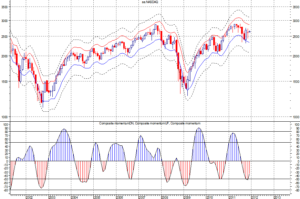

Novembre chiude in rosso per quasi tutti gli asset, compresi gli indici obbligazionari e diverse commodities, ma con un segno negativo sulle borse molto meno grave rispetto ai picchi della crisi. Il merito è da attribuire a BCE, Europa e FMI che a metà settimana hanno deciso, con una mossa forte e improvvisa, di gettare una enorme secchiata d’acqua (=liquidità a costo zero) alle miriadi di pesci-investitori-operatori agonizzanti nella piscina asciutta dei mercati. L’azione da sola non è risolutiva e il buco degli infiniti problemi (debiti, circolazione del credito ecc.) resta aperto: ma il gesto è importante e ricorda molto da vicino l’azione coordinata post-Lehman (TARP e Quantitative Easing). Era l’unica cosa da fare. Pian piano il livello dell’acqua-liquidità tornerà ad abbassarsi, ma nel frattempo possono crearsi, insieme ai fattori ciclici (siamo nel periodo più proficuo dell’anno per le azioni), le premesse per un rally di fine anno sostenibile. Il contesto stagionale è noto e va dalla statistica estremamente positiva di Dicembre, alla notevole frequenza di un rally di Natale, che spesso parte da un minimo di fine Novembre-inizio Dicembre. Oltre è opportuno non spingersi, anche perché l’osservazione della storia recente insegna che in anni difficili Gennaio parte bene ma si affloscia subito e le borse scendono fino a Febbraio-Marzo (esempi: 2001, 2002, 2003, 2008, 2009, 2010; ma ci furono minimi a Marzo anche nel 2004 e nel 2011). Chi si vuole buttare ora nella mischia, ricordi che nella piscina dei mercati l’acqua è bassa e torbida, stia attento, si metta uno stop prudenziale sotto i minimi del D-day (14400 MIB, 5700 DAX, 1200 S&P) e abbia cura di prendere profitto se il regalo si protraesse fino a inizio 2012. Sale anche l’oro e si riporta a tiro del cruciale blocco a 1804, sopra il quale scatterebbe un segnale di acquisto/incremento di grosso spessore. Anche lo spread cala: sarebbe un ottimo segnale – non tanto per il BTP quanto per l’Italia – se si riportasse stabilmente sotto 450, ma ancora piu importante sarebbe se lo spread a 2 anni scendesse sotto a quello a 10. Il momentum mensile è positivo e quello settimanale, dopo il calo dai massimi di ottobre, si sta riportando su una giuntura di acquisto. Questo quadro supporta l’ipotesi di un rally di fine anno, ipotesi che sarebbe nettamente rafforzata dal superamento delle resistenze quantitative (vedi tabella dei livelli mensili qui di seguito) di 2373 ES50, 1278 S&P500, 6193 Dax, 16370 MIB.

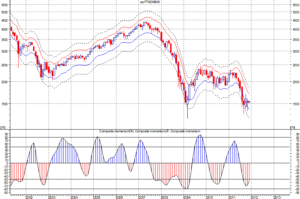

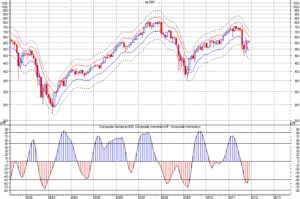

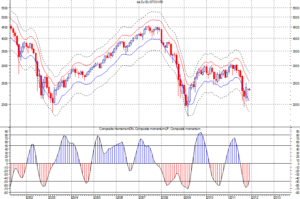

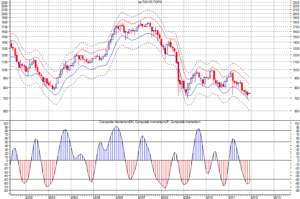

La sottile linea rossa è quella visibile nei grafici qui sotto. Questa linea corrisponde a uno scostamento del +10% dalla media a 5 mesi. Difficilmente viene tagliata al rialzo con facilità: spesso è un blocco importante, specie quando il trend è (come appunto ora) quantomeno incerto. Queste medie passano intorno ai massimi di Ottobre per la maggior parte degli indici. Fanno eccezione gli indici USA, che sono nettamente più forti, supportati anche da un quadro bottom-up migliore di quello europeo.

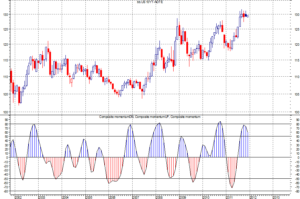

Ecco l’indice migliore:

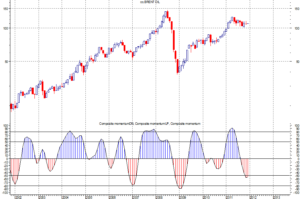

I mercati obbligazionari sono in una congiuntura chiaramente negativa. Da un lato ci sono mercati ancora in crisi, anche se in fase di recupero, come il BTP:

Dall’altro ci sono i grandi mercati, Bund e T-Bond, cui manca molto poco (anche qui rimando alla tabella dei livelli mensili) per segnalare l’uscita definitiva dalla fase rialzista: anche se per il momento, con tutto il Quantitative Easing e le strategie di sostegno e riacquisto in atto, c’è poco downside.

Il terzo polo sono le commodities, che sono su una interessantissima giuntura di acquisto di medio termine, ancora inserita in un Bull Market di lungo periodo.

La strategia dei modelli per questa fine d’anno, anche in preparazione al 2012:Parte obbligazionaria: CASH – SHORT DATED BONDS (max 12 mesi) – PRODOTTI LEGATI ALL’INFLAZIONE – Liquidare i BTP su strappi euforici post-manovra, in caso di ritorno dello spread verso 350

Parte azionaria: entrata TATTICA su USA, SVIZZERA – settori FOOD, OIL, CHEMICALS, IT (NASDAQ)

Valute: Euro in trading range 1.32-1.39. L’uscita da questi limiti definirà la direzione della prossima spinta di medio termine.

Oro e commodities: da seguire con estrema attenzione in caso di segnali rialzisti mensili (vedi schema sopra).

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.