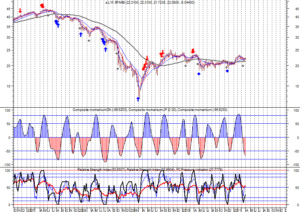

LIVELLI – 4 APRILE 2011 (pdf)

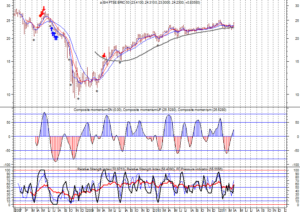

Proiezioni di range 2Q 2011 – update (pdf)

Andiamo avanti, di passo in passo. I mercati non sono mai semplici, mai facili, mai scontati. Mai come ora ci sono incognite profonde, sconosciute ai tempi moderni ma in qualche modo radicate nelle statistiche secolari e nei cicli storici. Un sistema politico e dei valori in totale sovversione. Un sistema valutario basato sul nulla e in crisi costante di credibilità verso sé stesso. Una deflazione secolare che si scontra con nuove pulsioni inflattive derivanti – paradossalmente – dalla implosione stessa del sistema finanziario. Tassi di crescita bassissimi nei paesi occidentali. Tassi reali negativi. Una FED che si è data scacco matto da sola: se fa il Q3 affossa i bonds e il dollaro, se non lo fa manda in asfissia da astinenza di liquidità i mercati. E così si crea una serie continua di bolle e crash, sempre meno controllabili e sempre meno isolabili. I vecchi paradigmi vanno riletti e reinterpretati. Ci vuole un modello, che aiuti a transitare dall’ideale alla realtà del “qui e ora”: e ci vuole la disciplina per applicarlo. Vediamo allora cos’ha detto finora il modello: e cosa dice ora.

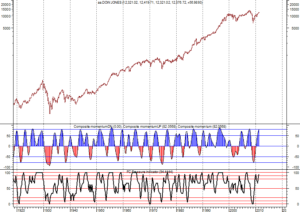

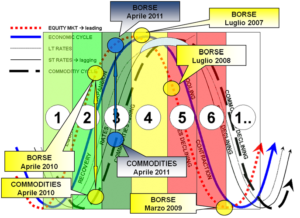

Siamo nello STADIO 3 del ciclo. Le caratteristiche tipiche di questo STADIO sono:

- BORSE in salita avanzata

- COMMODITIES in piena salita

- TASSI in salita (> BONDS in discesa)

In un BEAR MARKET SECOLARE i cicli borsistici di lungo periodo durano al massimo 24-30 mesi > SET 2011 come fulcro di una tipica area di estensione temporale GIU-NOV 2011. Le COMMODITIES sono in un BULL MARKET SECOLARE. I BONDS sono nella fase di transizione tra un BULL MARKET SECOLARE e un BEAR MARKET SECOLARE (transizione da deflazione a inflazione): ma questa fase puo’ essere molto lunga e molto volatile.

LE INDICAZIONI FORNITE NEL 1° TRIMESTRE

Di seguito ricapitolo le principali indicazioni, tutte pubblicate sul sito – il più delle volte attraverso la pura e semplice applicazione e lettura dei modelli matematici – nel primo trimestre 2011:

- Borse al rialzo con proiezione di target del mercato leader (S&P) a 1345 > massimo 1Q 2011 dell’S&P a 1344

- Correzione volatile con minimo di inizio primavera > minimo attuale: 16 Marzo

- Supporti strategici del 2011: 6600 DAX e 1180 S&P > chiusura settimanale piu’ bassa: 6664 DAX

- Bonds vulnerabili e al ribasso > tutti gli indici obbligazionari negativi

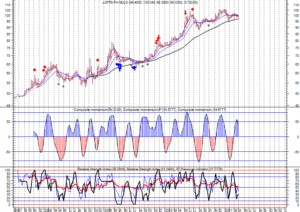

- Commodities al rialzo > indice CRB sui massimi dal 2008

- Supporto strategico dell’oro a 1370 > minimo 2011 dell’oro a 1374 > oro ai nuovi massimi storici

- Dollaro debole sopra 1.3560 EUR > Euro/USD ad oggi sopra 1.42

I DIECI PUNTI CARDINE DEL 2° TRIMESTRE:

- Modello ciclico in fase 3 > azioni meglio dei bonds da ogni punto di vista (valore intrinseco + trend)

- Azioni e commodities ancora da acquistare sulle correzioni, bonds da vendere sulle reazioni

- Potenziale medio di salita di +5/10% per gli indici principali > ultimi blocchi: 1345 S&P e 3050 ES50

- Volatilità in graduale e strutturale aumento: correzioni sempre più veloci e violente

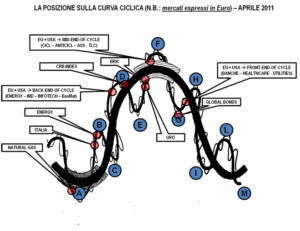

- Diversificazione più marcata in orizzontale (per settori) che in verticale (per paesi)

- I settori di fine ciclo (industriali, energia, materie prime, tecnologia) meglio di finanziari e servizi

- Assicurativi mediamente meglio delle banche

- Crescente, profonda disomogeneità di trend anche fra i titoli all’interno di ciascun settore

- BRIC e emergenti avvantaggiati su USA e Europa per il loro alto contenuto di real economy

- Italia in posizione ciclica interessante: possibile sorpresa concreta

Ecco di seguito le due consuete tabelle riepilogative: livelli e proiezioni di range. I livelli (QUADRO RIEPILOGATIVO DEI LIVELLI – 4 APRILE 2011 – pdf) evidenziano come sulle borse prevalga ancora la positività, specie sui mercati USA che come sempre sono i leader in termini di trend. Le proiezioni di range (Proiezioni di range 2Q 2011 – update – pdf) evidenziano come sulle borse vi sia un potenziale teorico di circa il 5-10%, contro un modestissimo 1-2% sui bonds. Per alcune commodities, il potenziale (sempre teorico) è ancora piu’ importante che sulle borse.

ITALIA – In questo momento, il mio modello computerizzato indica che i titoli dell’indice italiano con il miglior RRR (rapporto fra rendimento potenziale e rischio) sono Azimut, ENI, Mediolanum, Prysmian, Tenaris, STMicro. Probabilmente, un portafoglio “equally weighted” composto da questi sei titoli batterà l’indice da qui a 1-3 mesi.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.